Дооборудование помещения системой отопления

Автор: Давыдова О. В., эксперт информационно-справочной системы «Аюдар Инфо»

В арендованном помещении (внутри склада) коммерческая организация построила еще одно помещение (типа бытовки) и ввела его в эксплуатацию (неотделимые улучшения, произведенные с согласия арендодателя). В последующем помещение оборудовали системой отопления (с электрическим котлом, радиаторами, насосом и различными материалами для труб). Каким образом должен быть организован бухгалтерский и налоговый (в целях исчисления налога на прибыль) учет системы отопления?

Бухгалтерский учет

На основании абз. 1 п. 5 ПБУ 6/01 «Учет основных средств», утв. Приказом Минфина РФ от 30.03.2001 № 26н, к основным средствам относятся среди прочего здания. Согласно ОКОФ ОК 013-2014 (СНС 2008) коммуникации внутри зданий, необходимые для их эксплуатации, входят в состав зданий. Примерами таких коммуникаций являются:

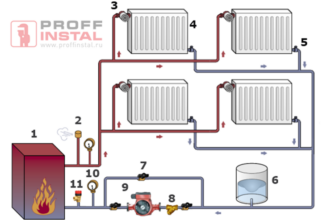

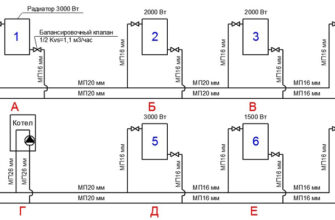

система отопления, включая котельную установку для отопления (если последняя находится в самом здании);

внутренняя сеть водопровода, газопровода и водоотведения со всеми устройствами и оборудованием;

внутренняя сеть силовой и осветительной электропроводки со всей осветительной арматурой, внутренние телефонные и сигнализационные сети, вентиляционные устройства общесанитарного назначения, подъемники и лифты.

Абзацем 2 п. 5 ПБУ 6/01 предусмотрено, что в состав основных средств включаются также капитальные вложения в арендованные объекты основных средств (в случае выполнения условий признания актива объектом ОС, перечисленных в п. 4 ПБУ 6/01). В соответствии с п. 35 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина РФ от 13.10.2003 № 91н, если согласно заключенному договору аренды капитальные вложения в арендованные основные средства являются собственностью арендатора, затраты по законченным работам капитального характера списываются с кредита счета учета вложений во внеоборотные активы в корреспонденции с дебетом счета учета ОС. На сумму произведенных затрат арендатор открывает отдельную инвентарную карточку на отдельный инвентарный объект. Таким образом, неотделимые улучшения, произведенные арендатором (если таковые не передаются арендодателю сразу же после их осуществления), принимаются к бухгалтерскому учету арендатора как основные средства (если выполняются условия признания актива объектом ОС).

В силу п. 14 ПБУ 6/01 стоимость основных средств, по которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету. Здесь же указано: изменение первоначальной стоимости ОС, по которой они приняты к бухгалтерскому учету, допускается в случае достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств.

В рассматриваемой ситуации помещение дооборудовано системой отопления, поэтому изменение первоначальной стоимости ОС (неотделимых улучшений) допустимо. Но нужно ли ее менять?

В соответствии с п. 42 Методических указаний по бухгалтерскому учету основных средств затраты на достройку, дооборудование, реконструкцию, модернизацию объекта основных средств учитываются на счете учета вложений во внеоборотные активы. По завершении работ по достройке, дооборудованию, реконструкции, модернизации объекта ОС затраты, учтенные на счете учета вложений во внеоборотные активы, учитываются одним из следующих способов:

увеличивают первоначальную стоимость этого объекта и списываются в дебет счета учета основных средств;

учитываются на счете учета основных средств обособленно. В этом случае открывается отдельная инвентарная карточка на сумму произведенных затрат. Выясним, при каких обстоятельствах затраты по дооборудованию объекта ОС учитываются обособленно.

На основании п. 6 ПБУ 6/01 единицей бухгалтерского учета основных средств является инвентарный объект. В свою очередь, инвентарным объектом ОС признается:

или объект со всеми приспособлениями и принадлежностями;

или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций;

или обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы. Комплекс конструктивно сочлененных предметов – это один или несколько предметов одного или разного назначения, имеющие общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

Важным моментом является также то, что при наличии у одного объекта нескольких частей, сроки полезного использования которых существенно различаются, каждая такая часть учитывается как самостоятельный инвентарный объект.

Напоминание: показатели отдельных активов являются существенными, если без знания о них заинтересованные пользователи не смогут оценить финансовое положение организации или финансовые результаты ее деятельности, что повлияет на их решения (п. 11 ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденного Приказом Минфина РФ от 06.07.1999 № 43н, п. 6.2.1 Концепции бухгалтерского учета в рыночной экономике России). В Рекомендациях аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2010 год (приведены в Письме Минфина РФ от 24.01.2011 № 07-02-18/01) указано: решение организацией вопроса о том, является ли показатель существенным, зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. Иначе существенность при формировании бухгалтерской отчетности определяется совокупностью качественных и количественных факторов.

При принятии актива к бухгалтерскому учету в качестве объекта ОС организация определяет срок его полезного использования с учетом (п. 20 ПБУ 6/01):

ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

нормативно-правовых и других ограничений использования этого объекта (например, срока аренды).

Следовательно, если срок полезного использования помещения (бытовки) существенно отличается от срока полезного использования системы отопления, последняя должна учитываться как самостоятельный инвентарный объект (то есть обособленно). Причем если стоимость данного актива не превышает лимит (когда таковой установлен учетной политикой организации для целей бухгалтерского учета), то система отопления отражается в составе МПЗ.

Напоминание: активы, в отношении которых выполняются условия их признания основными средствами, стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе МПЗ (абз. 4 п. 5 ПБУ 6/01).

Если же существенных различий по срокам полезного использования между помещением и системой отопления нет, на стоимость затрат по оборудованию помещения системой отопления необходимо увеличить стоимость бытовки (неотделимых улучшений).

Налоговый учет

Согласно п. 1 ст. 256 НК РФ амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и другие объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено гл. 25 НК РФ), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью свыше 100 000 руб.

Амортизируемым имуществом являются также капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений, произведенных арендатором с согласия арендодателя. При этом начисление амортизации по данным вложениям арендатором или арендодателем зависит от того, возмещает ли арендодатель арендатору осуществленные им расходы (п. 1 ст. 258 НК РФ).

Если стоимость капитальных вложений в арендованные объекты основных средств возмещается арендодателем арендатору, эти вложения амортизируются арендодателем. Иначе складывается ситуация, когда капитальные вложения произведены арендатором с согласия арендодателя и их стоимость им не возмещается. Тогда капитальные вложения амортизируются арендатором в течение срока действия договора аренды исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для арендованных объектов основных средств или для капитальных вложений в указанные объекты в соответствии с Классификацией основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1.

В соответствии с п. 2 ст. 257 НК РФ первоначальная стоимость основных средств изменяется в случае достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям. К работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками или другими новыми качествами.

При этом в Налоговом кодексе отсутствует специальное правило, касающееся порядка учета объекта, состоящего из нескольких частей, сроки полезного использования которых существенно различаются. В этом случае, по мнению Минфина, на основании п. 1 ст. 11 НК РФ применим подход, используемый в бухгалтерском учете: при наличии у одного объекта нескольких частей, сроки полезного использования которых существенно различаются, каждая такая часть учитывается как самостоятельное амортизируемое имущество (см. Письмо от 20.02.2008 № 03-03-06/1/121). Такую же точку зрения поддержали судьи АС УО: наличие в Классификации основных средств, включаемых в амортизационные группы различных сроков амортизации по зданиям и оборудованию и отнесение их к разным амортизационным группам свидетельствуют о возможности самостоятельного учета этих объектов (Постановление от 09.02.2015 № Ф09-9862/14 по делу № А76-20764/2013). А вот в Постановлении Девятого арбитражного апелляционного суда от 08.07.2013 № 09АП-19926/2013 по делу № А40-17897/13 арбитры посчитали, что налогоплательщик вправе самостоятельно определять, как учитывать то или иное комплектующее: в составе основного средства или как самостоятельный инвентарный объект.

Если сроки полезного использования помещения (неотделимых улучшений) и системы отопления существенно различаются, система отопления в бухгалтерском учете арендатора учитывается как отдельное ОС. Стоимость системы отопления списывается на расходы единовременно, если она не превышает лимит, установленный в учетной политике (таковой не может быть более 40 000 руб.). В противном случае (когда СПИ существенно не различаются) затраты, возникшие в связи с оборудованием системы отопления (вне зависимости от их величины), должны увеличить стоимость помещения. Аналогичный подход применяется в целях исчисления налога на прибыль (с той лишь разницей, что стоимость самостоятельного объекта ОС в налоговом учете должна превышать 100 000 руб.).

Тема: списание трубы

Опции темы

Поиск по теме

списание трубы

такая ситуация: надо увеличить расходы. Занимаемся продажей труб. Решили для этого из невостребованной трубы на складе наварить «карманы», а с исполнителем этой работы рассчитаться частью этой трубы. Подскажите пожалуйста, какие операции в бухлалтерии для этого нужно сделать, чтобы списать эти трубы и они пошли на расходы. И какие будут проводки?

а зачем ему труба с карманами?

содержательно. знала бы что даже для стандартных надо, сюда бы не полезла. я ни разу этого не делала, можно подробнее рассказать прям по этапам ЧТО ТЕПЕРЬ НАДО ДЕЛАТЬ.

«карманы» нам, ему — труба за выполненную работу

числится, она ведь на складе лежит

Можно еще раз подробнее про процесс. Из первого поста другие выводы делаю.

У нас на складе лежит труба ГОСТа, который на рынке не востребован. Чтобы она зря не лежала, из большей ее части мы решили сварить «карманы» (это типа ящика для хранения труб, чтоб не портились), а оставшейся частью мы расплачиваемся с фирмой, которая эти «карманы» варила. Вот так.

Так вот какие операции в бухлалтерии для этого нужно сделать, чтобы списать эти трубы и они пошли на расходы. И какие будут проводки?

1. Поделить то, что числяится на 41 на части (в натуральном и стоимостном выраджении) — на ту часть которая будет сварена и которая будет потом продана

2. На 41 возникает новый объект «карманы», цена которых складывается из стоимости трубы и услуг по их сварке. Т.е. Будут две проводки Д 41 «карманы» К 41 «трубы» и Д 41 «карманы» К 60

3. Плата фирме за услуги. Д 62 К 90 — реализация части трубы

Д 90 К 41 — списание куска трубы

Д 60 К 62 — зачет (только документ сделайте обязательно)

И не понимаю экономической сущности — на каком этапе увеличение расходов происходит.

переделываю налог на прибыль за 9 месяцев (там еще авансами платили), выручка огромная была, щас надо чё-то срочно списывать в убытки, потому что аванс за октябрь нечем вообще платить, ноябрь и декабрь — уже по факту, к уменьшению пошло.

А почему вдруг стоимость карманов останется на 41 счете? Это между прочим сооружение для хранения труб, а не предмет торговли судя по постам автора

Дт 08 Кт 41

Дт 08 Кт 60

Дт 01 Дт 08

Кт 62 Дт 90

Дт 90 Кт 41

Расходы могут возникнуть, если стоимость менее 20 т.руб., т.е. вместо 08 и 01, будет 10

Последний раз редактировалось Cressis; 28.01.2009 в 10:54 .

Да, согласна, есть о чем подумать.

1. Поделить то, что числяится на 41 на части (в натуральном и стоимостном выраджении) — на ту часть которая будет сварена и которая будет потом продана

2. На 41 возникает новый объект «карманы», цена которых складывается из стоимости трубы и услуг по их сварке. Т.е. Будут две проводки Д 41 «карманы» К 41 «трубы» и Д 41 «карманы» К 60

3. Плата фирме за услуги. Д 62 К 90 — реализация части трубы

Д 90 К 41 — списание куска трубы

Д 60 К 62 — зачет (только документ сделайте обязательно)

1. а как ее «поделить» в программе 1с7, ее там 28 тонн целиком? в номенклатуре переименовать эту трубу на карманы?

2. сварку как «услуги сторонних организаций» проводить?

3. опять же по программе: как оплату трубой произвести? не проводкой уже, а в где там в самой программе?

содержательно. знала бы что даже для стандартных надо, сюда бы не полезла. я ни разу этого не делала, можно подробнее рассказать прям по этапам ЧТО ТЕПЕРЬ НАДО ДЕЛАТЬ.

содержательно. знала бы что даже для стандартных надо, сюда бы не полезла. я ни разу этого не делала, можно подробнее рассказать прям по этапам ЧТО ТЕПЕРЬ НАДО ДЕЛАТЬ.