- Роспотребнадзор

- Роспотребнадзор

- Разъяснение правомерности включения НДС при начислении платы за отопление — Защита прав потребителей

- Защита прав потребителей

- Разъяснение правомерности включения НДС при начислении платы за отопление

- Разъяснение правомерности включения НДС при начислении платы за отопление

- Начисление НДС и коммунальные платежи

- Необходимые разъяснения о налогах

- Как происходит формирование стоимости ЖКУ

- Учитывается ли сумма НДС в цене коммунальных услуг?

- Цена коммунальных услуг

- Организация коммунального комплекса

- НДС на коммунальные услуги

- Облагаются ли НДС коммунальные платежи? 2021 год

Роспотребнадзор

Роспотребнадзор

Разъяснение правомерности включения НДС при начислении платы за отопление — Защита прав потребителей

Защита прав потребителей

Разъяснение правомерности включения НДС при начислении платы за отопление

Разъяснение правомерности включения НДС при начислении платы за отопление

В связи с многочисленными вопросами о правомерности включения НДС при начислении платы за отопление, специалисты Управления Роспотребнадзора по Пермскому краю поясняют следующее.

Управляющая компания, являясь исполнителем коммунальных услуг, по смыслу норм Жилищного кодекса РФ, Правил предоставления коммунальных услуг гражданам, утверждённых Постановлением Правительства РФ от 23.05.2006 № 307 (далее Правила), не осуществляет реализацию ресурса и коммунальных услуг, а лишь выступает посредником при проведении расчётов, занимаясь сбором денежных средств с собственников жилья и их перечислением в полном размере на счета ресурсоснабжающих организаций.

Согласно п. 15 Правил, размер платы за холодное водоснабжение, горячее водоснабжение, водоотведение, электроснабжение, газоснабжение и отопление рассчитывается по тарифам, установленным для ресурсоснабжающих организаций в порядке, определенном законодательством Российской Федерации.

В случае, если исполнителем является товарищество собственников жилья, жилищно-строительный, жилищный или иной специализированный потребительский кооператив либо управляющая организация, то расчет размера платы за коммунальные услуги, а также приобретение исполнителем тепловой энергии осуществляется по тарифам, установленным в соответствии с законодательством Российской Федерации и используемым для расчета размера платы за коммунальные услуги гражданами.

Согласно правилам главы 21 Налогового кодекса РФ реализация коммунальных ресурсов ресурсоснабжающими организациями исполнителям коммунальных услуг облагается НДС, в связи с чем, основываясь на пункте 1 статьи 168 Налогового кодекса Российской Федерации, при выставлении счетов за реализуемые коммунальные ресурсы ресурсоснабжающая организация обязана предъявить к оплате покупателю этих ресурсов (исполнителю коммунальных услуг) соответствующую сумму НДС.

В связи со сложившейся ранее противоречивой судебной практикой, окончательное решение по вопросу о правомерности включения НДС принял Пленум Высшего Арбитражного Суда РФ в своем Постановлении № 72 от 17.11.2011, в котором четко разграничил порядок оплаты НДС, связанный с расчетами за поставленные коммунальные ресурсы.

Из вышеуказанного Постановления следует, что если при утверждении тарифа его размер определялся регулирующим органом без включения в него суммы НДС, то предъявление ресурсоснабжающей организацией к оплате покупателю (исполнителю коммунальных услуг) дополнительно к регулируемой цене (тарифу) соответствующей суммы НДС является правомерным.

Если при утверждении размера тарифа регулирующим органом в него была включена сумма НДС, то у ресурсоснабжающей организации отсутствуют основания для предъявления к оплате покупателю (исполнителю коммунальных услуг) суммы НДС сверх утвержденного тарифа.

Исполнитель коммунальных услуг, уплативший ресурсоснабжающей организации сумму НДС сверх тарифа, размер которого утвержден с учетом НДС, вправе требовать возврата этой суммы как неосновательно приобретенной ресурсоснабжающей организацией (пункт 1 статьи 1102 Гражданского кодекса Российской Федерации).

Начисление НДС и коммунальные платежи

Величина начислений услуг ЖКХ находится в постоянной динамике. Итоговые суммы в платёжках увеличиваются практически ежемесячно. Потребители, столкнувшись с такой возрастающей финансовой нагрузкой на семейный бюджет, вынуждены искать варианты для уменьшения сумм к оплате.

Отсутствие стабильности в секторе коммунального хозяйства, при постоянном перераспределении обязанностей по оказанию услуг между компаниями, заставили граждан внимательнее изучать квитанции на уплату услуг ЖКК на предмет правильности начислений. Одним из актуальных вопросов, который возникает у потребителя при изучении платёжки – а облагаются ли коммунальные платежи НДС?

Необходимые разъяснения о налогах

Как понятно из названия НДС – это определённая сумма, которая установлена законодательно в процентном отношении на количество денежных средств полученных продавцом сверх себестоимости единицы. Этот налог является формирующим бюджет страны и, по сути, основным накопителем государственных фондов.

Согласно 146 статье НК РФ[1], объектами для обложения налогом считают

- Произведенные мероприятия по предоставлению товаров, определённого вида работ и различных услуг на территории государства.

- Передача прав имущественного характера.

Иные действия налогами не облагаются. Полный их список зафиксирован в 149 статье НК[2]. И именно пунктом 29 этой статьи, обложению НДС реализация коммунальных сервисов, которые предоставляются организациями любого формата, будь-то УК или ТСЖ, не подлежат.

При этом ФНС настаивает, что от формирования НДС освобождаются действия по осуществлению коммунального обслуживания только тех УК, которые предоставляются потребителям в регламентированном законом порядке.

Как происходит формирование стоимости ЖКУ

- все виды ремонта текущего характера, которые направлены на поддержание комплекса жилья в удовлетворительном состоянии. Эти работы обычно перечислены в договоре, который заключается между гражданами и коммунальщиками;

- услуги коммунального направления, где собраны ресурсные поставки, и работы, выполнение которых необходимо для максимального обеспечения комфортом жизни граждан;

- действия, выполняемые не коммунальными службами, а другими организациями, по соглашению непосредственно с владельцами жилищ. Сюда можно отнести теле- и радио- услуги и другие аналоги.

То есть весь комплекс работ, который связан с управлением МЖД, или ведение деятельности, направленное на содержание и ремонт текущего вида различного общего имущества – относится к регламентированным по закону мероприятиям.

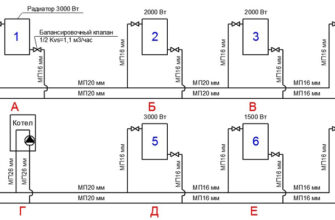

На основании методики расчёта специальной комиссией в регионе происходит формирование тарифа, который рассматривается и утверждается местными органами власти. Затем этот тариф используется для предъявления к оплате потребителям. В данный тариф включается НДС ещё при его формировании. И потребителям, при составлении квитанций для уплаты, предъявляются суммы, где НДС уже включен.

Изменение тарификации может произойти только при рассмотрении местных советов вопроса о неактуальности расчётов и его убыточности. При этом экономическое подтверждение должно быть согласовано администрацией НП.

Также самостоятельно исполнитель КУ не правомочен изменять стоимость приобретенных ресурсов при доставке их потребителям и на основании законодательства, начисление НДС в этом случае не производится. Поставка закупленных ресурсов к потребителю происходит по стоимости, которая равна цене их приобретения у снабжающих ресурсами предприятий. При этом в цену уже входит указанный налог.

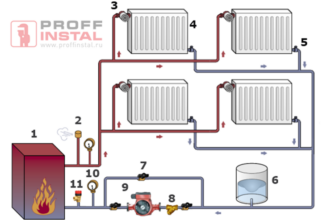

Иной подход к рассмотрению налогообложения в организациях коммунального комплекса. Этот комплекс представляет собой юрлицо, которое по направленности занятий занимается коммунальной инфраструктурой. Сюда также относят поставщиков электроэнергии и компании по газификации населения.

В этом случае комплекс КУ предоставляется спец организациями, на основании договорных отношений. И соответственно, такие организации не могут быть освобождены от перечисления налога на добавленную стоимость. В данном случае организационно-правовая форма, на основании которой действует указанное юрлицо, не имеет какой-либо разницы.

На основании законодательства, в таких организациях при реализации своих услуг пошлина добавленной стоимости предъявляется к оплате конечному потребителю.

Учитывается ли сумма НДС в цене коммунальных услуг?

27 декабря 2016 года появилось письмо ФНС РФ N СД-19-3/197, в котором служба пояснила, что при приобретении КУ потребителями сумма НДС всегда учитывается в цене коммунальных услуг.

Подробнее о содержании письма расскажем сегодня.

Цена коммунальных услуг

В Федеральную налоговую службу часто поступают вопросы о том, выставляется ли НДС при приобретении потребителями коммунальных услуг. Поэтому ведомство составило письмо, в котором разъяснило, учитывается ли сумма НДС в цене коммунальных услуг.

Согласно пп. 1 п. 1 ст. 146 НК РФ, объектом налогообложения считаются:

- операции по осуществлению товаров, работ и услуг на территории России,

- передача имущественных прав.

Другие операции налогами не облагаются. Полных их перечень представлен в ст. 149 НК РФ. Нас интересует пп. 29 п. 3 указанной статьи, согласно которому не подлежит налогообложению реализация КУ, предоставляемых управляющими организациями, ТСЖ, ЖСК, ЖК и другими специализированными потребительскими кооперативами.

ФНС РФ делает вывод, что от налогообложения НДС освобождаются операции по осуществлению коммунальных услуг только тех управляющих организаций, которые в установленном порядке предоставляют КУ потребителям.

Организация коммунального комплекса

Коммунальные услуги, осуществляемые организациями коммунального комплекса, не освобождаются от налогообложения НДС.

Что такое организация коммунального комплекса, объясняет Федеральный закон от 30.12.2004 N 210-ФЗ. Это юридическое лицо:

- занимающееся системами коммунальной инфраструктуры,

- эксплуатирующее объекты для утилизации ТБО.

Организационно-правовая форма юридического лица не важна, чего не скажешь о порядке использования системы коммунальной инфраструктуры.

Она должна применяться для производства товаров или оказания услуг для обеспечения электро-, тепло-, водоснабжения, водоотведения и очистки сточных вод.

П. 1 ст. 168 НК РФ определяет, что при реализации товаров налогоплательщик дополнительно к цене товара предъявляет к оплате покупателю сумму налога.

НДС на коммунальные услуги

Осуществление КУ организациями коммунального комплекса управляющей организации производится по тарифам, увеличенным на соответствующую сумму НДС.

Когда дальше УО поставляет коммунальные услуги потребителям, НДС она не прибавляет (пп. 29 п. 3 ст. 149 НК РФ). Однако, согласно п. 2 ст. 170 НК РФ, суммы НДС, предъявлённые управляющей организации организациями коммунального комплекса, учитываются УО в стоимости приобретённых КУ.

Поэтому потребители оплачивают КУ по стоимости, в которой уже учтена сумма НДС.

ФНС РФ приводит пример. Организация коммунального комплекса предоставляет коммунальную услугу управляющей организации по тарифу и НДС согласно этому тарифу: 100 и 18 рублей соответственно.

НДС УО учитывает в стоимости приобретённых коммунальных услуг и поставляет их потребителям за 118 рублей с учётом НДС.

ФНС РФ напоминает, что в соответствии с п. 5 ст. 149 НК РФ управляющая организация может отказаться от освобождения от налогообложения операций, перечисленных в п. 3 ст. 149 НК РФ.

Если УО выбирает этот вариант, то потребители оплачивают тариф, увеличенный на сумму НДС – 118 рублей, из которых 100 рублей – тариф и 18 рублей – НДС. Поэтому потребители приобретают коммунальные услуги с уже учтённой суммой НДС.

Облагаются ли НДС коммунальные платежи? 2021 год

Оплата коммунальных услуг с течением времени становится для современных граждан все более и более актуальной проблемой и, в частности, это связано с тем, что они создают серьезную финансовую нагрузку.

В частности, достаточно часто люди стараются понять, облагаются ли коммунальные платежи НДС или нет.

НДС представляет собой один из налогов, которые имеют достаточно больше влияние на формирование бюджета нашего государства. При этом суть налога на добавленную стоимость всецело отражена в его названии, то есть человек оплачивает определенный процент с той цены, которая была добавлена продавцом поверх себестоимости продукции.

В соответствии с действующим законодательством данный налог рассчитывается и выплачивается изначально предприятиями и производителями, розничными или оптовыми торговыми компаниями, а также частными предпринимателями, ведущими собственный бизнес.

На практике сумма данной выплаты составляет произведение установленной действующим законодательством ставки на разность, полученную между выручкой, которую продавец приобрел после реализации своей продукции, а также той суммой затрат, которая потребовалась для производства этого товара.

Состав стандартной оплаты коммунальных услуг включает в себя несколько ключевых взносов, а именно:

- Ведение текущего ремонта недвижимости, а также поддержание ее в нормальном состоянии. В частности, сюда входят различные услуги, перечисленные в составленном с гражданами договоре управления. Данный взнос рассчитывается в соответствии с одним из наиболее «непрозрачных» тарифов на сегодняшний день из всех, которые предусмотрены для коммунальных услуг.

- Коммунальные услуги, куда входят все необходимые работы и ресурсные поставки, которые требуются для обеспечения максимально комфортной жизни современных граждан. Другими словами, речь идет об электричестве, газе, отоплении, а также снабжении и отведении воды.

- Другое. Сюда входит полный перечень услуг, которые предоставляются не коммунальными службами, а какими-либо посторонними организациями, заключающими соглашение непосредственно с владельцами той или иной недвижимости. В частности, это касается телевидения, радио и прочих аналогичных услуг.

Плата за поддержание жилья в нормальном состоянии и проведение ремонтных работ включает в себя всевозможные работы, связанные с управлением многоквартирным домом, а также ведение деятельности, связанной с содержанием и текущим ремонтом различного имущества, находящегося в общедомовой собственности.

Среди наиболее очевидных услуг этого рода стоит выделить:

- облагораживание участков около дома;

- вывоз мусора;

- проведение уборки во дворах возле дома;

- поддержание в безопасности и чистоте каких-либо общественно-полезных территорий;

- проведение всевозможных ремонтных работ.

По факту же, руководствуясь частью 2 статьи 157 Жилищного кодекса, в преимущественном большинстве случаев используются те тарифы, которые были установлены региональными органами власти отдельных субъектов.

Возможно ли выселение из квартиры за неуплату коммунальных платежей — читайте публикацию.

Коммунальные услуги, которые предоставляются специализированными организациями коммунального комплекса. В соответствии с действующим законодательством не могут освобождаться от необходимости перечисления налога на добавленную стоимость.

Само понятие коммунального комплекса прописано в Законе №210-ФЗ, который был принят 30 декабря 2004 года, и представляет собой юридическое лицо, которое занимается обустройством систем коммунальной инфраструктуры, а также эксплуатацией всевозможных объектов, предназначенных для утилизации ТБО.

Организационно-правовая форма, на основании которой действует указанное юридическое лицо, в данном случае не имеет какой-либо существенной разницы, но в то же время достаточно важную роль играет порядок использования указанной системы коммунальной инфраструктуры.

В пункте 1 статьи 168 Налогового кодекса говорится о том, что в процессе реализации товарной продукции налогоплательщик в данном случае должен предъявить к изначальной стоимости товара также дополнительную сумму налога.

В соответствии с нормами, указанными в пункте 3 статьи 149 Налогового кодекса, говорится о том, что реализация коммунальных услуг полностью освобождается от налога на добавленную стоимость.

Данное правило применяется только в том случае, если коммунальные услуги предоставляются товариществами владельцев недвижимости, управляющими организациями, а также другими потребительскими специализированными кооперативами, формирование которых осуществлялось для того, чтобы удовлетворить потребности граждан в недвижимости, а также обеспечить оптимальное обслуживание общедомовых инженерных систем.

При этом стоит отметить тот факт, что указанная норма не предусматривает возможность освобождения от налога каких-либо коммунальных услуг, которые продаются управляющим организациям специализированными коммунальными комплексами, а также поставщиками газа и электричества.

Точно так же не освобождаются от необходимости выплаты данного налога какие-либо работы, связанные с поддержанием зданий в нормальном состоянии и проведением ремонта общедомового имущества.

На сегодняшний день управляющие компании, ведущие свою деятельность на основании упрощенной системы налогообложения, оказываются в несколько двойственной ситуации. Так как изначально тарифы указываются с учетом налога на добавленную стоимость, граждане оплачивают их с учетом данной выплаты, и если в дальнейшем компания, работающая на упрощенной системе, не оплатит в бюджет соответствующую сумму, по факту она ей будет присвоена, что в соответствии с действующим законодательством представляет собой непосредственное нарушение государственной ценовой дисциплины.

Таким образом, если компания, занимающаяся предоставлением коммунальных услуг, работает на упрощенной системе и не хочет оплачивать налог на добавленную стоимость в соответствии с общеустановленным порядком, то в таком случае ей стоит обратиться в орган местного самоуправления для того, чтобы добиться возможности указания тарифов для граждан, не включая в них указанную выплату.

Чтобы добиться реализации данной цели, можно инициировать проведение специализированной экспертизы тарифов, результатом которой будет указание на то, что отсутствие в установленных ценах налога на добавленную стоимость в конечном итоге позволит существенно сократить затраты для обычных граждан.

Как происходит возврат коммунальных платежей — читайте далее.

В этой статье мы расскажем, где оплатить коммунальные платежи.

Облагается ли ндс оплата коммунальных услуг.

Вопрос обложения НДС стоимости услуг, реализуемых организациями коммунального комплекса, не раз становился предметом судебных разбирательств. ФНС России в письме от 06.02.2013 № ЕД-19-3/11 разложила этот вопрос «по полочкам».

Если граждане приобретают коммунальные услуги непосредственно у организаций коммунального комплекса, то согласно п. 6 ст. 168 НК РФ соответствующая сумма НДС включается в цену (тариф). Свою точку зрения налоговики проиллюстрировали на числовом примере.

Тариф на коммунальные услуги для организаций установлен в размере 100 руб.

Рассмотрим следующую ситуацию. Собственник квартиры в жилом доме (физическое лицо) оплачивает коммунальные услуги по установленным тарифам в управляющую компанию, после чего эта компания начисляет сверху на эту сумму НДС.

Также, согласно Налоговому Кодексу, ресурсоснабжающая компания должна предъявить дополнительно к тарифу, по которому оплачиваются услуги, НДС. А при реализации услуг населению НДС должен быть включен в тарифы.

То есть получается, что физическое лицо производит оплату НДС дважды – и при доначислении налога управляющей организацией, и при оплате стоимости услуг по тарифу. Правомерно ли это? И надо заметить, что налогоплательщик, который осуществляет оплату услуг по п.3 ст.149 НК, имеет полное право произвести отказ от освобождения операций по оплате этих услуг от налогообложения.

Мы находимся на общей системе налогообложения и пользуемся льготой по НДС в части коммунальных услуг? Облагается ли НДС оплата электроэнергии при оплате комунальных платежей при аренде помещения -АРЕНДАТОРОМ -АРЕНДОДАТЕЛЮ облагается ли НДС оплата электроэнергии при оплате комунальных платежей при аренде помещения -АРЕНДАТОРОМ -АРЕНДОДАТЕЛЮ Обратите внимание специалистов к своему вопросу, присвоив ему статус

- Размещение вопроса выше остальных в течение 48 часов

- Увеличение просмотров в 4-20 раз

- Самый быстрый способ увеличить отклик

Подробнее об услуге Выберите удобный для Вас спрособ оплаты: Для присвоения вопросу статуса отправьте SMS с текстом 91505+14241 на номер 3161 – стоимость 12,5 грн с учетом НДС. Дополнительно удерживается сбор в Пенсионный фонд в размере 7,5% от стоимости услуги без учета НДС.

Для получения услуги необходимо отправить 1 SMS.

поэтому исполнитель, например, ТСЖ не вправе выставлять счет на оплату коммунальных услуг населению с НДС. Как указано в письме ФНС России от 15.06.2012 N ЕД-3-3/2088, приобретение жилищно-строительным кооперативом коммунальных услуг производится по тарифам, включающим сумму НДС. При дальнейшей реализации коммунальных услуг населению на основании пп.

Вопрос: Организация, оказывающая жилищно-коммунальные услуги населению, применяет упрощенную систему налогообложения. ФНС РФ N СД-19-3/197, в котором служба пояснила, что при приобретении КУ потребителями сумма НДС всегда учитывается в цене коммунальных услуг.

- операции по осуществлению товаров, работ и услуг на территории России,

- передача имущественных прав.

Другие операции налогами не облагаются. Полных их перечень представлен в ст.

149 НК РФ. Нас интересует пп. То есть организации коммунального комплекса реализуют коммунальные услуги управляющим компаниям по тарифам для граждан.

А этот тариф уже включает в себя НДС (п. 6 ст. 168 НК РФ, постановление Президиума ВАС РФ от 22.02.2011 № 12552/10).

Арендодатель, получающий коммунальные услуги на основании договоров со снабжающими организациями, сам снабжающей организацией не является и не может осуществлять реализацию коммунальных услуг Рассмотрев вопрос, мы пришли к следующему выводу: Суммы перевыставленных арендодателем коммунальных платежей в части возмещения арендатором затрат по содержанию предоставленных в аренду помещений в налоговую базу по НДС у арендодателя не включается.

При этом отдельно следует квалифицировать взаимоотношения сторон договора аренды в отношении коммунальных услуг, потребление которых неразрывно связано с реализацией прав арендатора по использованию предоставленного в аренду объекта недвижимости.

Критерии признания лиц взаимозависимыми установлены статьей 105.1 НК РФ.

В связи с чем, у РСО, отпускающей свой «товар» населению по государственным тарифам или с учетом льгот возникает законный вопрос, увеличивают ли суммы полученных субсидий его налоговую базу?

Помимо государственного регулирования

Если граждане приобретают коммунальные услуги непосредственно у организаций коммунального комплекса, то согласно п.

6 ст. 168 НК РФ соответствующая сумма НДС включается в цену (тариф). Налоговики отметили, что независимо от того, кому реализуются коммунальные услуги (управляющей компании или непосредственно гражданам) их стоимость с учетом НДС будет одинаковой, а вот порядок предъявления НДС — разный.

Вопрос обложения НДС стоимости услуг, реализуемых организациями коммунального комплекса, не раз становился предметом судебных разбирательств. 1 п. 1 ст. 146

Я Индивидуальный Предприниматель арендую магазин у ОАО, плачу ЕНВД.

ОАО ежемесячно переставляются счета на оплату коммунальных платежей с учетом НДС за арендуемый магазин. Ответ юриста на вопрос : облагается ли ндс коммунальные платежи В данной ситуации что понимаете под налоговым вычетом по НДС? Если налогоплательщик НДС, в предусмотренных законом случаях — да.——————————————————————— Раздел коммунальных платежей… Вопрос юристу: В муниципальной квартире один из родственников никогда за себя не платит.

Облагается ли НДС коммунальные платежи.

Учет НДС при возмещении услуг связи арендатором.

Это могут быть счета арендодателя, которые составлены на основании аналогичных документов, выставленных предприятиями связи в отношении ресурсов, фактически используемых арендатором по договорам с операторами», тогда

Д 60 — К 51 — оплачены расходы на услуги связи;

Д 44 — К 60 — учтены расходы на услуги связи (Без НДС);

Д 19 — К 60 — отражена сумма НДС, предъявленная арендодателем по услугам связи;

Д 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» — К 19 — учтена в составе расходов, не учитываемых при налогообложении прибыли, сумма НДС!

Но у нас все закрывалось на 90, так как НДС уходил на 44,

как можно исправить эту ситуацию, если организация в течении двух кварталов (с февраля) не имеет прибыли, и налоговой базы для начисления прибыли у нас пока нет, делать корректировку или есть возможность исправить в 4 квартале?

В этом случае( опираясь на письмо от 04.02.2010 №ШС-22-3/[email protected] ) –

1. Арендодатель не заключил с вами отдельного договора на переменную часть арендной платы.

но и —

2. Не выставляет вам Акт и Счет-фактуру на переменную часть арендной платы с выделением НДС.

Поэтому арендатор должен в полном объеме принять все затраты с учетом НДС (который в вашем случае не выделен) на счет 44.

Ведь вместе со счетом и актом арендодатель НЕ выставляет счет-фактуру .

Соответственно хозяйственные операции отражаются:

Д 60 — К 51 — оплачены расходы на услуги связи;

Д 44 — К 60 — учтены расходы на услуги связи (Без НДС- как выставлены согласно Акта без НДС);

Исходя из содержания договора между вами как арендатором и арендодателем – Арендодатель обязан выставлять счет-фактуру на часть возмещаемых услуг связи, и вы соответственно обязаны отразить на счетах бухгалтерского учета все хозяйственные операции.

Один договор на все услуги ( и аренда и возмещение переменной части арендной платы, включающей пользование связью, коммунальными услугами и т.п.) — Арендатор получает счет-фактуру на часть возмещаемых услуг связи, то он должен выделить НДС на счет19 и отразить его в книги покупок. Тогда хозяйственные операции отражаются:

Д 60 — К 51 — оплачены расходы на услуги связи;

Д 44 — К 60 — учтены расходы на услуги связи (Без НДС);

Д 19 — К 60 — отражена сумма НДС, предъявленная арендодателем по услугам связи;

Д 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» — К 19 — учтена в составе расходов, не учитываемых при налогообложении прибыли, сумма НДС!

ПИСЬМО

от 4 февраля 2010 г. N ШС-22-3/[email protected]

Облагается ли ндс оплата коммунальных услуг.

- Автострахование

- Жилищные споры

- Земельные споры

- Административное право

- Участие в долевом строительстве

- Семейные споры

- Гражданское право, ГК РФ

- Защита прав потребителей

- Трудовые споры, пенсии

- Главная

- Вправе ли ТСЖ, управляющая организация включать в счет за коммунальные услуги НДС?

Операции по реализации организациями коммунального комплекса коммунальных услуг, на основании п. 1 ст. 146 Кодекса, облагаются НДС в общеустановленном порядке вне зависимости от того, кто приобретает эти услуги.

Ресурсоснабжающая организация реализует коммунальную услугу исполнителю — ТСЖ или управляющей организации по стоимости, в которую уже включен налог на добаленную стоимость, поэтому исполнитель, например, ТСЖ не вправе выставлять счет на оплату коммунальных услуг населению с НДС.

Как указано в письме ФНС России от 15.06.2012 N ЕД-3-3/2088, приобретение жилищно-строительным кооперативом коммунальных услуг производится по тарифам, включающим сумму НДС. При дальнейшей реализации коммунальных услуг населению на основании пп. 29 п. 3 ст. 149 Кодекса исчисление НДС не производится, а реализация осуществляется по стоимости, соответствующей стоимости приобретения у организаций коммунального комплекса, поставщиков электрической энергии и газоснабжающих организаций коммунальных услуг с учетом налога на добавленную стоимость. При этом на основании п. 2 ст. 170 Кодекса сумма НДС, предъявленная жилищно-строительному кооперативу организациями коммунального комплекса, вычету не подлежит и учитывается в стоимости приобретенных коммунальных услуг.

В соответствии п. 29 ч. 3 ст. 149 НК РФ, не подлежат налогообложению (освобождаются от налогообложения) операции по реализации коммунальных услуг, предоставляемых управляющими организациями, товариществами собственников жилья в целях удовлетворения потребностей граждан в жилье. Оплата должна производиться по тарифам, утверждённым Постановлениями РЭК:

Ответчик в судебном заседании с исковыми требованиями о взыскании задолженности по оплате жилищно-коммунальных услуг (ЖКУ) не согласился, поскольку расчёт размера задолженности завышен, так как Истцом в расчёты необоснованно включён налог (НДС).

Суд согласился с указанными доводами, указав, что в соответствии п. 29 ч. 3 ст. 149 НК РФ, не подлежат налогообложению (освобождаются от налогообложения) на территории Российской Федерации следующие операции реализация коммунальных услуг, предоставляемых управляющими организациями, товариществами собственников жилья, жилищно — строительными, жилищными или иными специализированными потребительскими кооперативами, созданными в целях удовлетворения потребностей граждан в жилье и отвечающими за обслуживание внутридомовых инженерных систем, с использованием которых предоставляются коммунальные услуги, при условии приобретения коммунальных услуг указанными налогоплательщиками у организаций коммунального комплекса, поставщиков электрической энергии и газоснабжающих организаций.

Исходя из толкования закона, судебная коллегия считает, что Суд первой инстанции пришёл к правильному выводу об отсутствии оснований для увеличения платежей, путём взыскания НДС. Доводы апелляционной жалобы о необходимости увеличения платежей на 18 % за счёт начисления НДС, данный вывод суда не опровергают, оплата проводилась по тарифам, утверждённых Постановлениями РЭК Пермского края, оснований для дополнительного налогообложения потребителей судом не найдено (Апелляционное определение Пермского краевого суда от 28 марта 2012 года по делу № 33 — 2586).

Отсутствие стабильности в секторе коммунального хозяйства, при постоянном перераспределении обязанностей по оказанию услуг между компаниями, заставили граждан внимательнее изучать квитанции на уплату услуг ЖКК на предмет правильности начислений. Одним из актуальных вопросов, который возникает у потребителя при изучении платёжки – а облагаются ли коммунальные платежи НДС?

Здравствуй, дорогой посетитель портала! К сожалению, в статье раскрыт только типовой ответ на интересующий тебя вопрос. Для рассмотрения частной проблемы напиши её нам в онлайн консультант. Один из наших юристов незамедлительно и совершенно бесплатно проконсультирует тебя.

Как понятно из названия НДС – это определённая сумма, которая установлена законодательно в процентном отношении на количество денежных средств полученных продавцом сверх себестоимости единицы. Этот налог является формирующим бюджет страны и, по сути, основным накопителем государственных фондов.

Согласно 146 статье НК РФ, объектами для обложения налогом считают

- Произведенные мероприятия по предоставлению товаров, определённого вида работ и различных услуг на территории государства.

- Передача прав имущественного характера.

Иные действия налогами не облагаются. Полный их список зафиксирован в 149 статье НК. И именно пунктом 29 этой статьи, обложению НДС реализация коммунальных сервисов, которые предоставляются организациями любого формата, будь-то УК или ТСЖ, не подлежат.

При этом ФНС настаивает, что от формирования НДС освобождаются действия по осуществлению коммунального обслуживания только тех УК, которые предоставляются потребителям в регламентированном законом порядке.

- все виды ремонта текущего характера, которые направлены на поддержание комплекса жилья в удовлетворительном состоянии. Эти работы обычно перечислены в договоре, который заключается между гражданами и коммунальщиками;

- услуги коммунального направления, где собраны ресурсные поставки, и работы, выполнение которых необходимо для максимального обеспечения комфортом жизни граждан;

- действия, выполняемые не коммунальными службами, а другими организациями, по соглашению непосредственно с владельцами жилищ. Сюда можно отнести теле- и радио- услуги и другие аналоги.

То есть весь комплекс работ, который связан с управлением МЖД, или ведение деятельности, направленное на содержание и ремонт текущего вида различного общего имущества – относится к регламентированным по закону мероприятиям.

На основании методики расчёта специальной комиссией в регионе происходит формирование тарифа, который рассматривается и утверждается местными органами власти. Затем этот тариф используется для предъявления к оплате потребителям. В данный тариф включается НДС ещё при его формировании. И потребителям, при составлении квитанций для уплаты, предъявляются суммы, где НДС уже включен.

Изменение тарификации может произойти только при рассмотрении местных советов вопроса о неактуальности расчётов и его убыточности. При этом экономическое подтверждение должно быть согласовано администрацией НП.

Также самостоятельно исполнитель КУ не правомочен изменять стоимость приобретенных ресурсов при доставке их потребителям и на основании законодательства, начисление НДС в этом случае не производится. Поставка закупленных ресурсов к потребителю происходит по стоимости, которая равна цене их приобретения у снабжающих ресурсами предприятий. При этом в цену уже входит указанный налог.

Иной подход к рассмотрению налогообложения в организациях коммунального комплекса. Этот комплекс представляет собой юрлицо, которое по направленности занятий занимается коммунальной инфраструктурой. Сюда также относят поставщиков электроэнергии и компании по газификации населения.

В этом случае комплекс КУ предоставляется спец организациями, на основании договорных отношений. И соответственно, такие организации не могут быть освобождены от перечисления налога на добавленную стоимость. В данном случае организационно-правовая форма, на основании которой действует указанное юрлицо, не имеет какой-либо разницы.

На основании законодательства, в таких организациях при реализации своих услуг пошлина добавленной стоимости предъявляется к оплате конечному потребителю.

Оплата коммунальных услуг с течением времени становится для современных граждан все более и более актуальной проблемой и, в частности, это связано с тем, что они создают серьезную финансовую нагрузку.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В частности, достаточно часто люди стараются понять, облагаются ли коммунальные платежи НДС или нет.

НДС представляет собой один из налогов, которые имеют достаточно больше влияние на формирование бюджета нашего государства. При этом суть налога на добавленную стоимость всецело отражена в его названии, то есть человек оплачивает определенный процент с той цены, которая была добавлена продавцом поверх себестоимости продукции.

В соответствии с действующим законодательством данный налог рассчитывается и выплачивается изначально предприятиями и производителями, розничными или оптовыми торговыми компаниями, а также частными предпринимателями, ведущими собственный бизнес.

На практике сумма данной выплаты составляет произведение установленной действующим законодательством ставки на разность, полученную между выручкой, которую продавец приобрел после реализации своей продукции, а также той суммой затрат, которая потребовалась для производства этого товара.

Состав стандартной оплаты коммунальных услуг включает в себя несколько ключевых взносов, а именно:

- Ведение текущего ремонта недвижимости, а также поддержание ее в нормальном состоянии. В частности, сюда входят различные услуги, перечисленные в составленном с гражданами договоре управления. Данный взнос рассчитывается в соответствии с одним из наиболее «непрозрачных» тарифов на сегодняшний день из всех, которые предусмотрены для коммунальных услуг.

- Коммунальные услуги, куда входят все необходимые работы и ресурсные поставки, которые требуются для обеспечения максимально комфортной жизни современных граждан. Другими словами, речь идет об электричестве, газе, отоплении, а также снабжении и отведении воды.

- Другое. Сюда входит полный перечень услуг, которые предоставляются не коммунальными службами, а какими-либо посторонними организациями, заключающими соглашение непосредственно с владельцами той или иной недвижимости. В частности, это касается телевидения, радио и прочих аналогичных услуг.

Плата за поддержание жилья в нормальном состоянии и проведение ремонтных работ включает в себя всевозможные работы, связанные с управлением многоквартирным домом, а также ведение деятельности, связанной с содержанием и текущим ремонтом различного имущества, находящегося в общедомовой собственности.

Среди наиболее очевидных услуг этого рода стоит выделить:

- облагораживание участков около дома;

- вывоз мусора;

- проведение уборки во дворах возле дома;

- поддержание в безопасности и чистоте каких-либо общественно-полезных территорий;

- проведение всевозможных ремонтных работ.

По факту же, руководствуясь частью 2 статьи 157 Жилищного кодекса, в преимущественном большинстве случаев используются те тарифы, которые были установлены региональными органами власти отдельных субъектов.

Возможно ли выселение из квартиры за неуплату коммунальных платежей — читайте публикацию.

Коммунальные услуги, которые предоставляются специализированными организациями коммунального комплекса. В соответствии с действующим законодательством не могут освобождаться от необходимости перечисления налога на добавленную стоимость.

Само понятие коммунального комплекса прописано в Законе №210-ФЗ, который был принят 30 декабря 2004 года, и представляет собой юридическое лицо, которое занимается обустройством систем коммунальной инфраструктуры, а также эксплуатацией всевозможных объектов, предназначенных для утилизации ТБО.

Организационно-правовая форма, на основании которой действует указанное юридическое лицо, в данном случае не имеет какой-либо существенной разницы, но в то же время достаточно важную роль играет порядок использования указанной системы коммунальной инфраструктуры.

В пункте 1 статьи 168 Налогового кодекса говорится о том, что в процессе реализации товарной продукции налогоплательщик в данном случае должен предъявить к изначальной стоимости товара также дополнительную сумму налога.

В соответствии с нормами, указанными в пункте 3 статьи 149 Налогового кодекса, говорится о том, что реализация коммунальных услуг полностью освобождается от налога на добавленную стоимость.

Данное правило применяется только в том случае, если коммунальные услуги предоставляются товариществами владельцев недвижимости, управляющими организациями, а также другими потребительскими специализированными кооперативами, формирование которых осуществлялось для того, чтобы удовлетворить потребности граждан в недвижимости, а также обеспечить оптимальное обслуживание общедомовых инженерных систем.

При этом стоит отметить тот факт, что указанная норма не предусматривает возможность освобождения от налога каких-либо коммунальных услуг, которые продаются управляющим организациям специализированными коммунальными комплексами, а также поставщиками газа и электричества.

Точно так же не освобождаются от необходимости выплаты данного налога какие-либо работы, связанные с поддержанием зданий в нормальном состоянии и проведением ремонта общедомового имущества.

На сегодняшний день управляющие компании, ведущие свою деятельность на основании упрощенной системы налогообложения, оказываются в несколько двойственной ситуации. Так как изначально тарифы указываются с учетом налога на добавленную стоимость, граждане оплачивают их с учетом данной выплаты, и если в дальнейшем компания, работающая на упрощенной системе, не оплатит в бюджет соответствующую сумму, по факту она ей будет присвоена, что в соответствии с действующим законодательством представляет собой непосредственное нарушение государственной ценовой дисциплины.

Таким образом, если компания, занимающаяся предоставлением коммунальных услуг, работает на упрощенной системе и не хочет оплачивать налог на добавленную стоимость в соответствии с общеустановленным порядком, то в таком случае ей стоит обратиться в орган местного самоуправления для того, чтобы добиться возможности указания тарифов для граждан, не включая в них указанную выплату.

Чтобы добиться реализации данной цели, можно инициировать проведение специализированной экспертизы тарифов, результатом которой будет указание на то, что отсутствие в установленных ценах налога на добавленную стоимость в конечном итоге позволит существенно сократить затраты для обычных граждан.

Как происходит возврат коммунальных платежей — читайте далее.

В этой статье мы расскажем, где оплатить коммунальные платежи.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 703-16-92

- Санкт-Петербург и область — +7 (812) 309-85-28

- Регионы — 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.